マネーストック統計とは

マネーストックとは、個人、法人(金融機関を除く)、地方公共団体(中央政府を除く)が保有する通貨量の残高を集計したものです。

簡単に言い換えると、銀行から個人や法人などに流通させているお金の総量となります。

なお、マネーストックでは、お金の定義に当てはまらない株式は含みません。

マネーストック統計は、景気・物価の動向やその先行きを判断するための一つの指標として、日本銀行調査統計局によって作成・公表されています。

マネーストック統計は、毎月作成されており、対象月の翌月初旬に速報が日本銀行のホームページより公表されています。

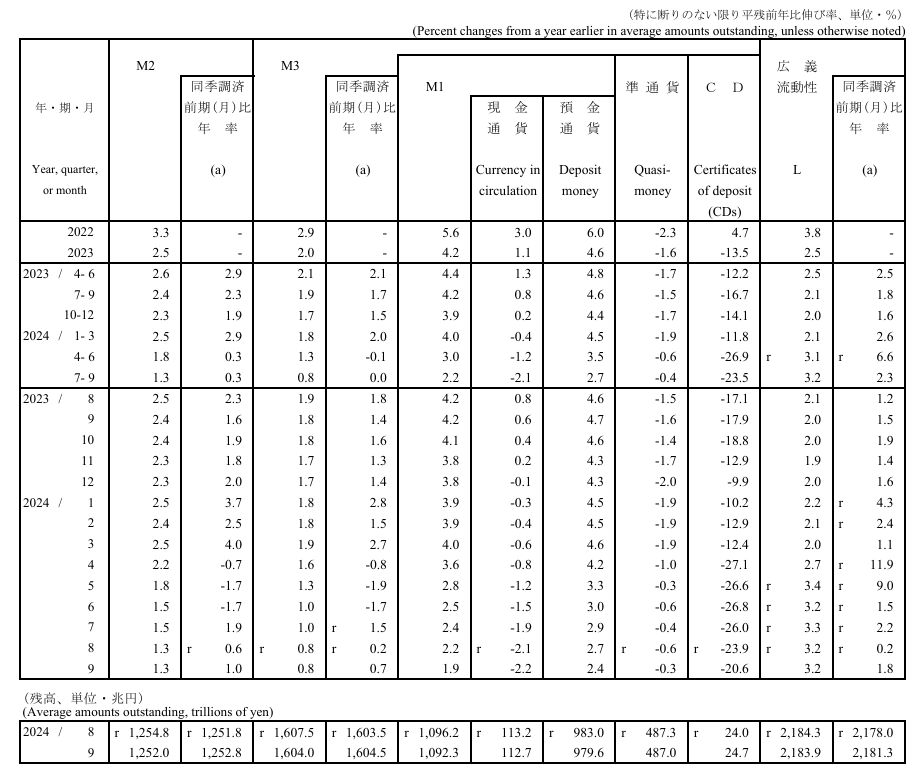

【参考:マネーストック速報(2024年9月)日本銀行調査統計局】

マネーストック統計の見方

マネーストック統計は、対象とする通貨の範囲に応じて、M1、M2、M3、広義流動性という4つの指標があります。

これらの指標の定義は、以下の通りですが、日本銀行では特にM2の指標を重視しています。

- M1

-

現金通貨+預金通貨(全預金取扱機関)

最も容易に決済手段として用いることができる現金と預金で構成されています。

- M2

-

現金通貨+預金通貨(国内銀行)+定期預金(国内銀行)+譲渡性預金(国内銀行)

現金に、国内銀行に限定された預金・定期預金・譲渡性預金を加えた残高です。

なお、譲渡性預金とは、銀行が取り扱う、他人に譲渡可能な定期預金のことです。

- M3

-

現金通貨+預金通貨(全預金取扱機関)+定期預金(全預金取扱機関)+譲渡性預金(全預金取扱機関)

M3はM1に定期預金と譲渡性預金を加えた指標です。

また、M2とM3の違いは、預金の預入先が国内銀行に限定されるか、全預金取扱機関になるかどうかです。

- 広義流動性

-

M3+金銭の信託+投資信託+金融債+銀行発行普通社債+金融機関発行CP+国債+外債

M3に何らかの「流動性」を有すると考えられる金融商品を加えた指標です。

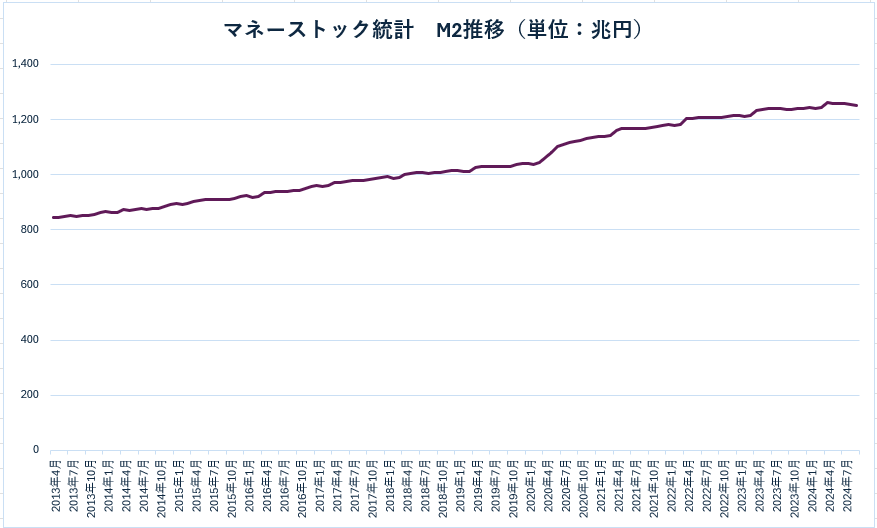

現在のマネーストックの推移と影響について

マネーストック統計のM2はアベノミクス直後の2013年4月時点では、840兆円程度でしたが、2024年9月時点では1252兆円です。

これは、日本銀行が行った量的質的な金融緩和の影響とコロナ渦での預金の積み立ての影響が強いです。

特に2013年以降は、アベノミクスの影響もあり、個人や法人が銀行からお金を借りやすくするための政策が多くなっており、それを契機にマネーストックも多くなってきています。

一般的にマネーストックが増えるということは、企業の設備投資や個人の住宅購入などの大型の消費が増えるだろう予測して、金融機関がお金の貸し出しを多くしているということです。

つまり、マネーストックが増えると景気はよくなっていると考えられます。

逆に、今後マネーストックが減る事態があれば、設備投資をしようという企業や住宅を購入しようとしている個人が少なくなっているということであり、景気が悪くなっていると判断できます。

また、マネーストックは金利や物価にも大きな影響があります。

マネーストックが増加し、お金に余裕が出てくると、お金を貸したいという人が多くなり、金利が下がる傾向にあります。

金利が下がれば、借入をして物やサービスを買う需要が増えるので、物価が上がる傾向になります。

なお、上記は、あくまで一般的な話しで実際の経済は複雑怪奇なのでどうなるかは分かりませんが、将来を予想するうえでも、マネーストックの推移は重要な指標になります。

コメント