源泉徴収とは

源泉徴収とは、会社が給与や報酬の支払い時に、事前に所得税などを差し引いて税務署に納付する制度です。

会社員が毎月貰う給与明細に所得税(源泉)として記載されます!個人事業主は源泉所得税の項目を設けて相手先に請求書を発行します!

ただし、源泉徴収された所得税額はあくまで暫定金額なので、実際に支払うべき金額との間に差額が生じます。

その差額を調整するために、給与をもらう会社員の場合は、年末調整があり、報酬をもらう個人事業主の場合は、確定申告があります。

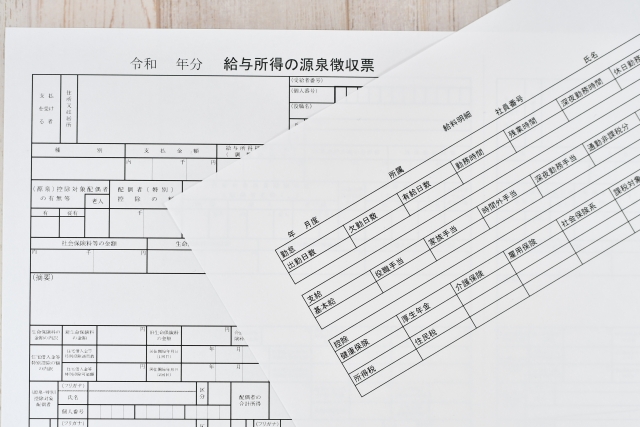

会社員の場合は、「給与所得の源泉徴収票」というものを会社から年末か年始に貰えます。

給与所得の源泉徴収票には、以下の事項が記載されています。

- 1年間の給与と賞与の支払額

- 年末調整後の源泉徴収税額

- 年末調整で適用した所得控除の金額

- 扶養親族の情報

給与所得の源泉徴収票は、医療費控除があり、追加で確定申告をしなければならない場合などいろいろな場面で活用します。

なお、会社員ではなく、請負契約を締結している外注先の個人事業主は、外注元より「報酬、料金、契約金および賞金の支払調書」というものを貰えます。

「報酬、料金、契約金および賞金の支払調書」も記載事項は、「給与所得の源泉徴収票」とほぼ同じで、個人事業主の確定申告をする際に重要な資料になります。

ただし、外注元が、「報酬、料金、契約金および賞金の支払調書」を外注先に提出することは必ずしも義務ではありません。

個人事業主で確定申告に不安がある人は、事前に「報酬、料金、契約金および賞金の支払調書」(外注元には支払調書と言えばわかります!)を貰えるか外注元に確認しておきましょう。

源泉徴収の対象について

源泉徴収の対象になるものは以下の通りです。

- 給与所得

- 原稿料や講演料

- 弁護士、公認会計士、司法書士等の特定の資格を持つ人などに支払う報酬・料金

- プロ野球選手、プロサッカーの選手、プロテニスの選手、モデルや外交員などに支払う報酬・料金

- 映画、演劇その他芸能(音楽、舞踊、漫才等)、テレビ放送等の出演等の報酬・料金や芸能プロダクションを営む個人に支払う報酬・料金

給料所得の源泉徴収税額の計算方法

毎月の給料や賞与の所得税の源泉徴収税額は、「給与所得の源泉徴収税額表」又は「賞与に対する源泉徴収税額の算出率の表」を使用して求めることができます。

それぞれの税額表は、甲欄と乙欄の2つに分かれており、源泉徴収税額がそれぞれ異なります。

甲欄の方が源泉徴収税額が安くなりますが、「給与所得者の扶養控除等申告書」という書類を会社に提出しなければなりません。

基本的にサラリーマンの場合は、甲欄を適用し、アルバイトやパートを複数掛け持ちしている場合は、乙欄を適用することが多いです!なお、アルバイトやパートでもメインの務め先のみは甲欄を適用します。本業は甲欄、サブは乙欄というイメージをもっておきましょう。

給与所得以外の源泉徴収税額の計算方法

給与所得以外の報酬についての源泉徴収税額は以下のように計算します。

【1回の支払金額が100万円以下の場合】

源泉徴収税額=支払金額×10.21%

【1回の支払金額が100万円超の場合】

源泉徴収税額=(支払金額-100万円)×20.42%+102,100円

会社側の源泉徴収税額の納付方法

源泉徴収税額は、給料や報酬が支払われた月の翌月10日までに会社がまとめて税務署に納付します。

ただし、従業員が10人未満の場合は、「源泉所得税の納期の特例の承認に関する申請書」を提出し、所轄の税務署長から認可を受けることで、毎月納付ではなく、年2回の納付に変更をすることが可能です。

つまり、「源泉所得税の納期の特例の承認に関する申請書」を税務署に提出すれば、1月~6月までの源泉徴収税額を7月10日までに、7月~12月までの源泉徴収税額を翌年1月20日までに納付できることになります。

なお、「源泉所得税の納期の特例の承認に関する申請書」を税務署に提出しても、従業員の給料に対する源泉徴収は毎月行われることになります。

つまり、会社は従業員から6か月分の源泉徴収税額を預かって、年2回国に源泉徴収税額を納付することになります。

従業員が10人未満の場合は、必ず「源泉所得税の納期の特例の承認に関する申請書」を税務署に提出しておこう!それだけで、かなりの事務負担が軽減されます!

コメント